Establecen cronogramas para el cumplimiento de las obligaciones tributarias mensuales y las fechas máximas de atraso de los registros de ventas e ingresos y de compras llevados de forma electrónica correspondiente a los periodos tributarios de enero a diciembre del 2024 y siguientes. Asimismo, fijan el valor de la UIT para 2025.

1.Cronogramas para el cumplimiento de las obligaciones tributarias mensuales

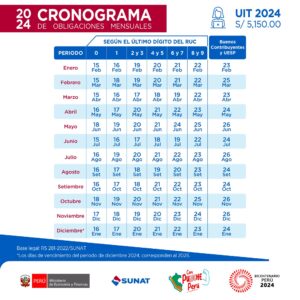

Adjuntamos el cronograma de vencimientos de las obligaciones mensuales (imagen fuente: Sunat)

Lee también: ¿Como declaro mensualmente a la Sunat?

2.¿Qué es la UIT?

La Unidad Impositiva Tributaria o UIT es un valor referencial. Así, la UIT tiene principalmente 3 usos:

1. Calcular tributos

2. Calcular multas

3. Como parámetro para otros conceptos tributarios, laborales y judiciales.

Es importante señalar que el monto de la UIT lo establece el Ministerio de Economía y Finanzas (MEF), y rige por todo un año calendario (desde el 1ro de enero hasta el 31 de diciembre).

La UIT ae calcula en función de una serie de elementos macroeconómicos, principalmente la inflación, por lo que suele subir cada año.

3.Fijan en S/ 5,350 el valor de la UIT durante el año 2025.

Mediante Decreto Supremo No. 260-2024-EF, se aprobó el valor de la Unidad Impositiva Tributaria (UIT) durante el año 2025.

De esta manera, durante el año 2025, el valor de la UIT como índice de referencia en normas tributarias será de Cinco Mil Tres Cientso Cincuenta y 00/100 Soles (S/ 5 350,00).

Es importante señalar que, de acuerdo con la Norma XV del Título Preliminar del Código Tributario, la UIT es un valor de referencia que puede ser utilizado en las normas tributarias para determinar las bases imponibles, deducciones, límites de afectación y demás aspectos de los tributos que considere conveniente el legislador. Igualmente, podrá ser utilizada para aplicar sanciones, determinar obligaciones contables, inscribirse en el registro de contribuyentes y otras obligaciones formales.

También podría interesarte: ¿Cuando la SUNAT embarga cuentas? – Mi Abogado en Casa Perú

4.Efectos tributarios y laborales del aumento de la UIT

El aumento de la UIT genera diversas implicancias tributarias y laborales.

4.1.Implicancias tributarias

En primer lugar, en cuanto a la deducción de gastos sujetos a límites cuantitativos previstos en el artículo 37° de la Ley del Impuesto a la Renta, el aumento de la UIT permite que la deducción sea mayor en la determinación del Impuesto a la Renta (IR) de Tercera Categoría. Como consecuencia, se genera un menor pago de impuesto a la renta.

En segundo lugar, respecto a la aplicación de sanciones que tienen como referencia la UIT en el cálculo del importe a pagar por una infracción tributaria. el pago por concepto de sanción tributaria resultará mayor.

Asimismo, en el caso de la deducción fija de siete (7) UIT y deducción adicional de tres (3) UIT en la determinación de las rentas de cuarta y quinta categoría, el incremento de la UIT tiene como efecto un menor pago del IR.

Respecto a las micro, pequeñas y medianas empresas, estas se clasifican según sus niveles de ventas anuales:

Microempresa: ventas anuales hasta el monto máximo de 150 UIT, es decir, S/ 802 500 a partir del 2025.

Pequeña empresa: ventas anuales superiores a 150 UIT y hasta el monto máximo de 1 700 UIT, equivalente a un monto de S/ 9 095 000.

Mediana empresa: ventas anuales superiores a 1 700 UIT y hasta el monto máximo de 2 300 UIT, S/ 12 305 000.

Por otro lado, en los tributos municipales, el pago del impuesto predial y el impuesto de alcabala, será menor pues el tramo inafecto –10 UIT– sube a S/ 53 500.

4.2.Efectos laborales, administrativos entre otros

- La Remuneración Integral Anual (RIA) puede pactarse, siempre que la remuneración mensual del trabajador sea igual o mayor a S/ 10 700 (2 UIT).

- Las remuneraciones inembargables de 5 URP ahora equivalen a S/ 2 675.

- En cuanto la Calificación de mypes en función de sus ingresos anuales:

Microempresas: hasta S/ 802 500 (150 UIT)

Pequeñas empresas: hasta S/ 9 095 000 (1700 UIT) - Se obtendrá un mayor subsidio para el Crédito Mivivienda, llamado “Bono del Buen Pagador”.

- Sube el costo de los procesos judiciales y otros trámites ante el Estado.

- Se incrementa el valor de las multas administrativas.

Si deseas una consulta o asesoría personalizada, dale click al botón naranja.